A Votorantim Cimentos (VC) talvez seja a empresa que melhor simbolize as características da família Ermírio de Moraes em seus negócios. É uma companhia que silenciosamente – e sistematicamente – consegue entregar lucro, apesar de um ambiente macroeconômico de juros altos e com muitas empresas travando uma dura batalha para administrar seu endividamento.

Essa junção de lucros recorrentes e dívida baixa coloca a maior fabricante de cimentos do país em posição confortável para investir e avaliar novos planos para ampliar sua liderança no mercado brasileiro. “Temos uma estrutura de capital que nos deixa prontos para aproveitar oportunidades [de mercado]”, diz Osvaldo Ayres, CEO da Votorantim Cimentos, em conversa com o InvestNews.

Perguntado se essas oportunidades poderiam vir de aquisições ou na ampliação das fábricas atuais, o executivo prefere deixar a porta aberta. “Tudo está na mesa, a nossa alocação de capital é paciente. O importante é garantirmos uma estrutura. Sem essa condição, você nem teria a chance de avaliar oportunidades.”

De concreto hoje, está o plano de investimentos de R$ 5 bilhões apenas nas operações do Brasil para o período entre 2024 e 2028. Do montante anunciado no início do ano passado, R$ 1,9 bilhão já foi alocado, ampliando a capacidade de produção nas plantas de Edealina (GO), Salto de Pirapora (SP) e Xambioá (TO), além de uma nova unidade em Itaperuçu (PR).

Fora do país, houve investimentos em unidades do Canadá, da Espanha e a abertura de uma nova operação na Bolívia. Ao todo, a VC investiu R$ 3,2 bilhões no ano passado, incremento de 38% em comparação com 2023.

A empresa encerrou 2024 com uma alavancagem – que é a relação entre dívida líquida e o lucro operacional (Ebitda) – de 1,66 vez, incremento de 0,29 em relação a 2023, mas ainda assim em um nível bastante confortável para empresas de capital intensivo, como é a Votorantim Cimentos.

Oportunidades

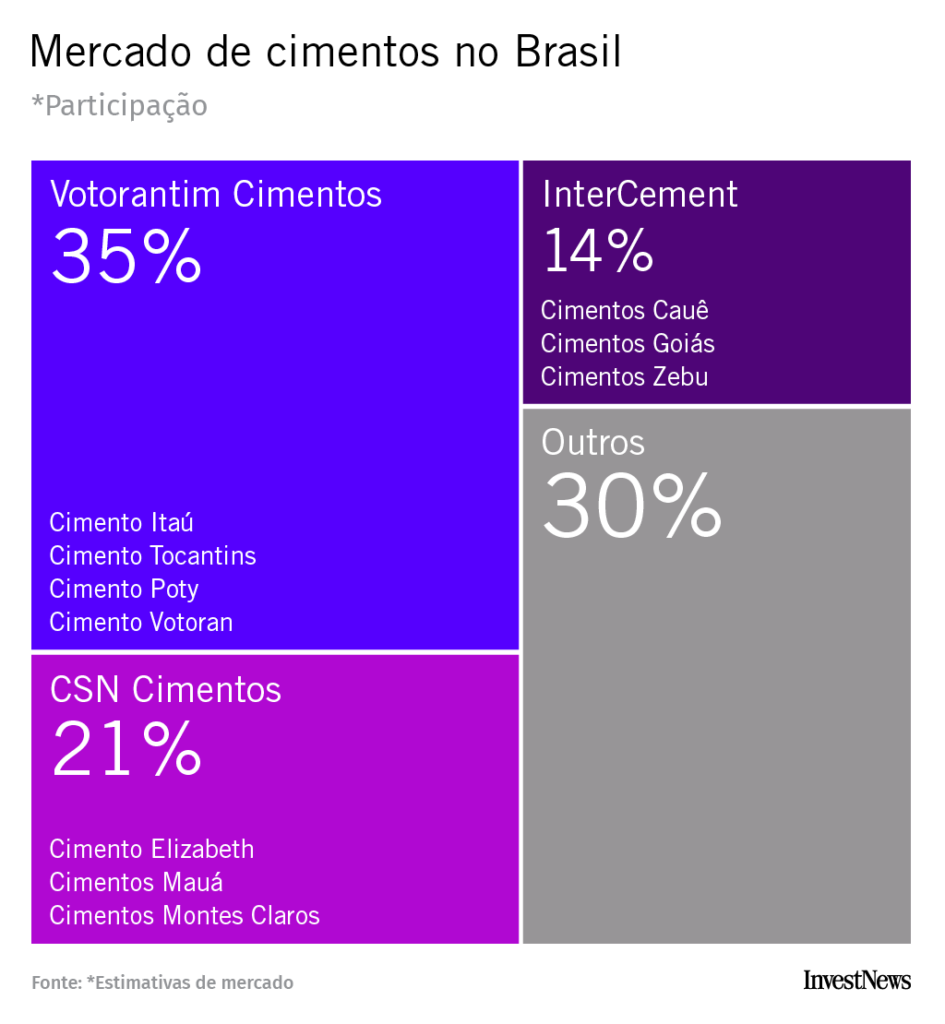

Na lista de oportunidades que o mercado avalia para a Votorantim Cimentos, a principal envolve a crise da InterCement. No ano passado, a Votorantim chegou a fazer uma proposta por partes da operação de sua concorrente, que preferiu manter negociações exclusivas com a CSN Cimentos de Benjamin Steinbruch. Sem um desfecho positivo, a cimenteira da família Camargo Corrêa acabou entrando em recuperação judicial e as tratativas foram paralisadas.

Agora com a RJ, uma das possibilidades na mesa é que a InterCement fatie seus ativos em Unidades Produtivas Isoladas (UPIs) e possa vendê-las separadamente. O parque de 10 fábricas no país, três marcas de cimento e 21 centros de distribuição poderia, então, ser vendido em blocos.

Essa estratégia seria capaz de trazer a Votorantim Cimentos de volta ao jogo. Um dos impeditivos para a compra da InterCement pela VC era justamente a grande chance de a operação ser barrada pelo Cade. Com o fatiamento, essa barreira já não existiria.

Com dívidas de R$ 14,2 bilhões, a InterCement ainda não teve seu plano de recuperação judicial aprovado pelos credores. Já a Votorantim Cimentos não comenta a questão. O grupo Polimix e chinesa Huaxim também seriam outros interessados em parte dos ativos da InterCement.

Outra estratégia especulada no mercado é a chance de uma abertura de capital da Votorantim Cimentos. A empresa já demonstrou disposição para fazer seu IPO, inclusive possui toda a documentação caso queira ser negociada na B3, mas hoje não é uma operação prioritária por conta da seca que o mercado de ações vive neste momento.

Presente em 11 países e com pelo menos metade de seu Ebitda em moeda forte, especulou-se no ano passado que a listagem poderia ocorrer na bolsa de Nova York, o que foi negado pela Votorantim Cimentos à época.

Resultado operacional recorde

A Votorantim Cimentos, que é dona das marcas Votoran, Itaú, Poty e Tocantins, fechou 2024 com lucro líquido de R$ 2,2 bilhões, queda de 17% na comparação com o ano imediatamente anterior. A receita líquida subiu 1%, para R$ 35,4 bilhões, com a companhia registrando o maior lucro operacional em seus 89 anos de história: R$ 6,5 bilhões.

Com R$ 5,1 bilhões em caixa, a VC tem recursos suficientes para fazer frente a suas obrigações financeiras pelos próximos quatro anos, afirma Antonio Pelicano, CFO da Votorantim Cimentos.

Por outro lado, o lucro líquido e a alavancagem acabaram impactados pela variação cambial do ano passado em relação a 2023 e, principalmente, pelo pagamento de R$ 1,1 bilhão ao Cade para encerrar todos os processos envolvendo a companhia.

Em 2006, a autarquia iniciou uma investigação sobre um suposto cartel de empresas de cimento, que resultou em uma multa de R$ 3,1 bilhões para a Votorantim Cimentos e mais cinco empresas: Holcim (hoje empresa da CSN Cimentos), InterCement, Cimpor (hoje subsidiária da InterCement), Itabira e Itambé. O acordo, contudo, não significou uma confissão de culpa por parte da Votorantim Cimentos, explica Ayres.

More Stories

Na Suzano, preços da celulose e das ações sobem – e a família Feffer agradece

Fed mantém juros nos EUA e prevê dois cortes ainda em 2025 apesar de inflação mais alta

xAI de Musk se une com Microsoft e BlackRock e investem US$ 30 bilhões em data centers para IA